[이글을 쓰는 2023년을 기준으로, 과거의 이야기와 수익률을 정리하는게 무슨 큰 의미가 있을런지 의문이다.

현재의 30년 주택 몰게지는 7-8%를 찍었고, 포인트를 사고, 애를 써서 찾아야 겨우 6% 후반까지 찾아지는 싯점이다.

지난 저금리 0금리의 구간을 지나오며, 저금리를 내생활에 어찌 이용했어야 하는지를 지금 집을 사는 사람들은 뼛속깊이 매달 마음에 새겨가며 몰게지를 내야 한다. 금리란 이렇게 무섭다. 기업들과 은행들이 고금리에 허덕이며 허리띠를 졸라매고, 근근이 숨만쉬고 버티며 지나가는 불경기 속이다.

해서, 과거의 나의 수익률을 기대하고, 현재의 부동산에 덥썩 뛰어드는 실수를 하지 않으시기를 간곡하게 이글을 읽는 독자들에게 말씀드린다. ]

부동산 수익률

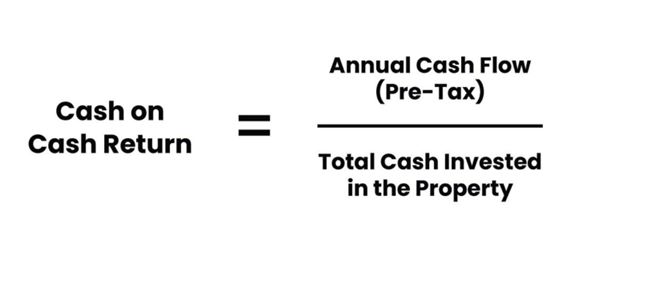

부동산 분석표에는 구입가격, 수입과 비용, 모든 숫자를 넣고 여러가지 계산을 하는데, 그중에서 제일 간단하고 기본적으로 수익률을 보는 방법이 캐쉬온 캐쉬 리턴 COC 라고 배웠다.

매년 나오는 현금흐름 (CF, Cash Flow) 을 총 투자비용으로 나눈 값이 COC 이다

현금흐름은, 당해의 모든 수입 (Rent, Parking, Storage, Late fee etc) 등에서 운영하는데 소요되는 비용을 제한 금액이다. 여기서 수입은 택스이전의 수입이다. 기본비용인 몰게지 원금,이자,택스, 보험 (PITI)에 메인테넌스 비용 (Water, Sewer, Trash, Snow removal, Cleaning, Repair, Professional fee)등의 비용을 제하고, 순수하게 순수입으로 잡히는 금액이다.

총투자비는, 다운페이먼트, 클로징비용, 집수리비 (Improvement) 등의 투자 비용을 모두 합친 비용이다.

처음에 구입당시 COC는 초기 집수리비용을 총투자비에 넣고 예비비로 계산하는 방식도 있고, 매년 현금흐름에서 조금씩 사용하는 방식도 있다.

계산을 쉽게 하기위해, 나는 구입시에서 처음 1년간의 수리비는 투자비용으로 넣고 계산을 하였다.

어떤 집은 수리비가 커서 2-3년동안의 현금흐름이 집수리 재투자로 들어가는 경우도 많다.

어쨌거나, 어렵게라도 매달 매달 도토리 모으듯 현금을 모았다, 한방에 집수리로 목돈들여 도토리를 까먹을때는 참 허탈하기도 하다.

하지만, 장기투자로 보고 큰그림을 보자면 부동산이 성장하는 초기몇년의 재투자를 하다보면, 나중에 때가되어 리파이낸스를 잘하여 투자원금을 다 꺼내고나면, 수익률을 분모를 0으로 하여 한방에 수익률이 무한대가 되기도 한다. 이때부터는 자산이 스스로 굴러가는 단계라고 나도 생각한다

(이 이론은 맥주한잔님 글에 여러번 언급되어 있다. 주식코인말고 이제 부동산을 이야기해볼까요? 그간의 투자후기를 공개합니다. )

COC를 볼때 요즘은 8-12% 정도의 COC라도 투자자들을 몰려든다.

보통 S&P500의 평균수익률중 낮을때를 기준으로 대충 10%로 잡아서 10% 밑의 COC로는 부동산을 투자하지 않으신다는 @jhkim님의 의견도 있다.

투자에서 주식과 부동산은 늘 비교대상이지만, 성향도 다르고 계산도 다르니 일단 이부분은 나중에 기회가되면 논하기로 한다. 그리고 이전에 맥주한잔님 글에 너무 자세하게 설명이 되어있다.

*캐쉬온 캐쉬 리턴 COC와 Cap Rate 비교

투자그루들의 대화에서 맥주한잔님께 혼나가며 배운 내용이다. 과거 초기 내 렌탈 분석기에는 캡레잇과 캐쉬온 캐쉬 리턴이 섞여 잘못 계산되어 있다.

일단 Cap Rate을 설명하자면, 커머셜 부동산의 수익률에서 가장 많이 비교하는 개념이고, 여기에는 금융비용이 들어가 있지 않다.

즉,

Cap Rate = Net Operating Income / Sales Price

NOI=RR -OE (*RR: Real estate revenue, OE: Operating expense)

NOI = 총수입 - 금융 비용을 뺀 Operating 지출비용 (택스, 보험, 유틸리티, 매니지먼트, 메인테넌스, 집수리, 프로페셔널 비용 등등)

캐쉬온 캐쉬 리턴은 캐쉬플로우를 기준으로 하여 순수하게 내가 넣은 금액에서 내게 돌아오는 금액만을 계산한 것이고, 캡레잇은 금융비용을 제한 나머지 운영비용의 수익률을 의미한다. 요즘같은 고금리에 캡레잇 8%라고 소개하는 매물을 본다 한들, 고금리 이자를 제하고 나면, 캐쉬온 캐쉬 리턴은 형편없이 낮아지는 경우가 생기곤 한다. 조심해서 잘골라야 한다.

투자초기에 나는 무조건 캐쉬플로우를 보고 COC 숫자가 이끄는 방향으로 갔다. 초기에 자산이 없을때는 DTI (Debt to income ratio)가 빠듯하므로, 자칫 캐쉬플로우가 나지 않는 매물을 덜컥 사게되면, DTI가 꽉차 다음 투자로 나아갈수가 없게된다. 부동산 투자에서 흔히하는 실수가, 관리하기 쉬운 HOA가 있는 콘도를 PITI등 비용과 인컴에서 똔똔이면, 나중에 오를걸 생각해서 그냥 사는 경우이다. 렌트 인상과 함께 HOA 도 매년 인상할수 있으며, 집수리 한방이면 바로 마이너스다. 그리고, 콘도는 생각보다 집값이 잘 오르지 않는다. 투자집에서 캐쉬플로우가 없으므로 DTI가 꽉 차서 물리게 된다. 다음집을 살 론이 나오지 않는다.

* 캐쉬온 캐쉬 리턴 COC와 ROI (Return on Investment)

매년 생성되는 현금흐름으로 캐쉬온 캐쉬리턴을 계산 했다면, 여기에 추가로 집값 상승 Appreciation의 개념을 넣은것이 ROI 리턴 온 인베스트먼트 개념이다. ROI는 최종 팔았을때의 최종 수익률을 계산하는 방식이라 매년 계산할 필요가 없다.

예를 들어, 500k(0.5M)에 산 집을 10년 보유하여 1M이 되었다고 가정하자. 집값 상승은 0.5M이다. 이집은 매년 5만불씩 성장한 셈이다. 매년 이집에서 2만불의 현금흐름이 나왔다면, 여기에 집값 상승분 5만불을 더해, 매년 단순하게 어느정도 매출관 성장을 하였는지 계산을 할수 있다.

하지만 Buy and Hold 투자가라면 매년 계산에는 COC 캐쉬온 캐쉬리턴만 계산하면 편리하다.

Flipping을 하는 투자가라면 캐쉬온 캐쉬 리턴보다 ROI가 더 나을수 있다. 단기간에 수리해서 팔므로, ARV 는 현재 마켓가격으로 하고, 최소 30%이상 싸다면 Rehab 비용이 감당할 정도라면 플리핑도 좋다. 부동산 활황기, 즉, 오르는 마켓에서는 캐쉬플로우보다 학군과 인프라가 좋은 동네 싱글홈 또는 콘도 타운홈 등을 고쳐 파는 플리핑이 훨씬 ROI 수익이 좋다. 부동산 횡보 하락장에서는 플리핑은 자칫 고점에 물리는 수가 있으니 조심해야 한다. 플리핑 이야기는 또 다른 투자세계이므로 나중에 홀세일 이야기와 함께 더 나누기로 한다.

기타 등등 수익률 계산법에는 CRE, IRR, GRM 여러가지가 있지만, 그렇게까지 매년 계산할 필요는 없기에 나에게는 COC 하나만으로도 매년 계산은 충분하다.

간혹 나오는 캡레잇의 개념을 알면 그걸로 그 매물을 보는데, 금융비용을 추가하면 되므로 간단하다.

투자는 단순하게 하는게 원칙이다.

복잡하고 어렵게 할필요 없다.

그런다고 누가 상주지 않고 성적표를 주지도 않는다.

그리고, BRRRRR 무한대 투자율 이론을 따라 실천한 사례는 여기 있다.

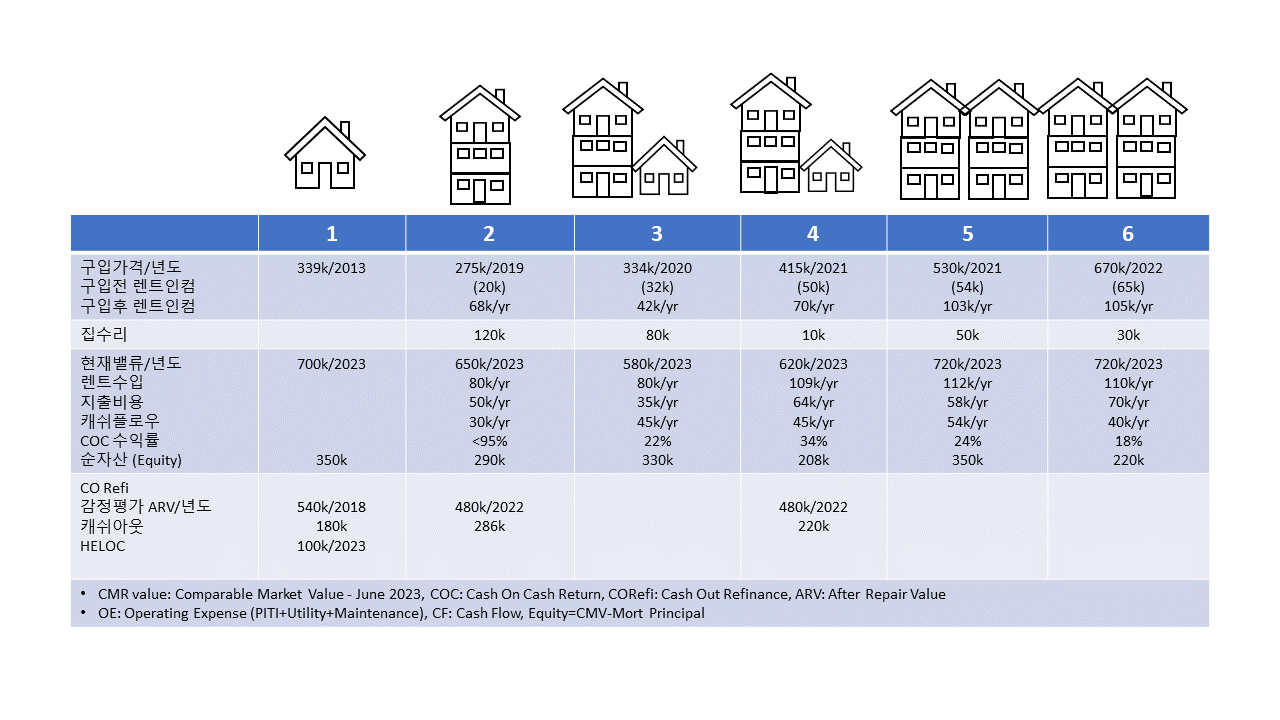

1번집은 15만불을 다운페이한 프라이머리 홈이지만, 1차 리파이낸스후 18만불을 꺼내, 이미 투자비는 다 회수 하여 2,3번집을 샀다. 매달 늘어난 몰게지는 남아있지만, 2,3번집의 캐쉬플로우가 1번집의 늘어난 몰게지까지 커버하고도 남으므로 큰 무리가 없게 세팅이 되었다. 그리고, 내가 살고 있어서 라이어빌러티 (부채)에 해당이 되지만, 2,3번집의 인컴으로 몰게지를 갚고 살고있으니 부채에서도 분모를 0로 만든 셈이 된다. 이자율을 2.65%로 30년 고정이므로 괜찮다. 어딜가서 살아도 주거비는 내니까.

최근에는 에퀴티가 그새 또 쌓였길래 HELOC (Home Equity Line of Credit)을 10만불을 열었다. 초기이자 3.99%이니 좋은 이자율이다. 꺼내 고배당주에만 넣어놓아도 5% 정도의 도토리가 저절로 생기는 금액이지만, 멀쩡하게 빚을 또 내서 굴린다고 하는것을 P2는 달가와 하지 않으므로, 일단은 다음 집을 살때까지 그냥 재워 두고 있다.

2번집은 구입후 3년만에 리파이낸스를 할수 있는 행운이 왔다. 초기 다운페이와 수리비를 모두 합친 금액을 대부분 꺼낼수 있었다. 분모는 이미 0이 되었지만, 살짝쿵 작년에 추가로 집수리를 하여 무한대 수익률은 아직 미치지 못한 95% COC를 달성하고 있다. LLC1으로 넘겨 이미 회사화 되었다.

3번집은 낮은 이자율로 묶어두고, 에퀴티를 차곡차곡 쌓아둔채로 금리가 낮아져 리파이낸스 할수있는 때를 기다리고 있다. 리파이낸스를 할 시기에 다른집들을 공격적으로 늘려가느라 2022년 순간 DTI가 꽉차서, 리파이낸스를 하지 못하였다. LLC로 넘기고자 하였으나, 테넌트들이 복잡한 상태로 어프레이저를 부를수 없는 시기였어서 때를 놓치고, 그냥 기다리는 중이다. 해서, 현재는 캐쉬플로우가 매우 좋다.

4번집은 구입후 6개월지나 바로 리파이낸스를 할수 있었고, 집수리를 많이 하지 않는 상태의 집을 구매하여 소소하게 수리하고, 약간 몇만불 오른 시세를 반영하여 리파이낸스하여 투자금의 80%정도를 회수할수 있었다. 커머셜론을 하여야 하는 믹스드 유닛이었으므로 애초에 LLC2를 세워 클로징을 하였고, 비싼 택스와 보험을 감안하더라도, 리파이낸스를 하여 수익률은 제법 좋다.

5번집은 6유닛으로 53만불에 구입해서 투자금은 다운+클로징+초기수리비까지 20만불정도 들었고, 1년차 추가 수리비도 3만불 정도로 안정화 하여 첫해부터 10만불정도의 인컴에 4-5만불의 캐쉬플로우를 내고 있는 보물이다. 이집은 작년에 구입후 안정화 하여 집수리를 캐쉬플로우만 모아서 해도 여분이 남았다. 4유닛 이상은 개인컨벤셔널론이 아니고 커머셜 컨벤셔널론을 해야해서, 구입당시부터 LLC 3을 세워 회사화 하였다. 렌트컨트롤을 이용하여, 기존 낮은 렌트에서 렌트보조 1년정도 적극 받아주고 렌트를 인상하여, 모든 유닛은 현재 안정화 되어있다. 렌트가 매년 3-5% 씩 차곡차곡 인상되고 있어서, 향후 수익률도 기대된다. 짜게 계산해도 COC 24% 기록하고 있고, 내년도는 28%를 바라보고 있다.

6번집도 6유닛으로 67만불 구입해서, 21만불로 다운페이+클로징+수리비를 들였고, 캐쉬플로우는 공실률 1유닛 3달 감안해서 10만불을 역시 넘고 있다. 섹션8 유닛들이 절반인데, 매년 순조로이 섹션8 렌트를 인상해가고 있다. 현재는 마지막에 5.15% 이자율을 감안해서 올해 18%의 COC를 기록하고 있다. 향후 1 만불정도 들여 유닛하나의 히팅을 개스온 개스에서 베이스보드 히팅으로 바꾸어야 한다.

일단 시작하여 집수리후 안정화 단계를 지난 프라퍼티는 꾸준한 COC 상승을 보이는듯 하다. 하지만, 여기서의 복병은 큰집수리 폭탄이다. 구입당시 미리 알고 계획한 업그레이드 항목은 내 버짓 한도에서 계획이 가능하지만, 갑자기 터지는 플러밍, 지붕데미지, 물탱크고장, 하수도 역류 등은 목돈이 몇천불씩도 풍덩풍덩 나가, 그간 매달 모아온 도토리 캐쉬들을 한방에 먹어치우곤 한다. 자잘하게 꾸준하게 관리해가며, 큰 집수리 폭탄을 방어해가는 지혜가 필요하다. 아니면, 기대치않은 집수리를 능가할 캐쉬플로우가 나거나 말이다.

----------------------

이전글

사과의 미국 동부 부동산 이야기

0. 목차

*이 글은 무료로 마모 게시판에 배포되지만, 허락 없이 상업적 이유로 무단 도용을 하면 안되십니다.

저도 1등!!! 글이 계속 올라오고 있습니다!!!

차근차근 잘 읽겠습니다. 소중한 경험담을 공유해주셔서 감사합니다.

우와 사과님 4편까지! 댓글1등하는 그 날을 기대해보면서 오늘도 댓다 하고 갑니다 :D 4편도 너무 감사해용 !!

요새 현실에 안주하다가 어제부터 사과님 맥주님 정독하고 여기저기 찾고 공부중입니다. 가장 첫번째 순서가 리파이낸스하면서 캐시아웃을해서 두번째 집은 투자용으로 찾게될꺼 같은데 진심으로 이런 글을 올려주셔서 감사합니다~~

무한 수익률 화이팅입니다!!

분명 오전에 3편을 읽었는데 오후에 4편이 올라오다니..사과님 속도가 너무 빠르지만 너무 좋네요!! 감사합니다

그림에서 다운페이 금액이 있으면 리파이 후의 수익에 대해서 이해가 더 편할 듯 해요. 엄청난 속도로 글 올리시네요. 수고 하셨어요!

안그래도 요즘 투자할 곳을 찾고 있었는데, 막연히 부동산 쪽을 해봐야지만 하고 있었습니다. 좋은 글 정말 감사합니다.

.

무한수익률 얘기를 처음 꺼낸 사람으로서 답변 드리자면

일단 주식과 부동산이 상황이 달라서

예를 드신 엑슨과 엔비디아가 배당이 나오는 주식인지요? 배당이 나오면 그 배당수익 (마진론을 꺼냈다면 이자를 수익에서 공제 한 후) 나누기 투자원금 하면 수익률이 나오지요.

엑슨에 백만불 넣고 백만불 꺼냈는데 여전히 수익이 나면 (배당금 - 이자) 나누기 투자원금 = 무한대 수익이고 (투자원금이 0 이니까)

엔비디아 역시 백만불 넣고 백만불 다시 꺼냈으니 (배당금 - 이자) 나누기 투자원금 = 무한대가 되지요.

만약 배당이 없이 가격상승만 고려하고 계신 거라면 이건 팔지 않으면 실현되지 않은 수익이므로 애시당초 수익으로 칠 수 없고요.

그러면 수익이 아니라 이자손실만 발생하는 마이너스가 되고 있는거죠.

분모랑 분자를 뒤바꿔서 계산한다는 건 어떤 걸 의미하는지 잘 이해가 안되는데 좀 더 설명해주시겠어요?

저는 부동산 론은 엄청 있는데, 주식 마진은 한번도 써보지 않았어요. 무서워서요. 88%로 떨어지기만 해도 청산되잖아요. 그럼 내가 모은 주식까지 다 날리게되는 대재앙. 하지만, 이론상으로 마진론으로 주식을 사서 재미를 보셨다면, COC는 무척 좋은거죠. 이 또한 레버리지.

부동산 레버리지는 안정되지만, 주식 레버리지는 위험하니 제발 조심하세요. 한방에 훅 가는 경우 종종 들어서요

부동산 투자를 하고 있지만 매번 COC, ROI, Cap rate은 헷갈려요. 이렇게 정리 글 올려주셔서 저도 다시 공부합니다. 요즘 투자 하는 집은 A class는 COC 5%도 안나오지만, 나중에 리파이낸스 할 수 있으면 얘기가 달라지네요. 높은 이자율로 겨우 PITI 커버하는 정도지만 그래도 +라서 go 하고 있습니다. 첫 투자집을 3.875%에 산게 정말 다행이라고 생각 중이에요.

앗 복습하러 왔는데 중간에 사진이 누락된것 같아요  요렇게만 보이네용 ㅇ-ㅇ

요렇게만 보이네용 ㅇ-ㅇ

투자 부동산 처음 찾을 때, 어떻게 해야 하나 싶어서 여러 부동산 에이젼트분들을 만났었습니다. 확실한건 모든 부동산 에이젼트분들이 다른 시각을 가지고 있고, 자신이 잘 아는 지역중심으로 추천하더라고요. (전부 의견이 다 달라요) 투자 부동산의 장점을 설명해주시기 보다는, 비싸더라도 나중에 집값 많이 오르는 동네, 내가 살기 좋은 동네 추천이 많았고요. 저도 처음에 많이 헷갈렸지만, COC 와 CAP 만 잘 이해하고 검증해보면, 비싼집과 상대적으로 싼집의 장단점이 보이고, 무엇보다 투자부동산 목적에 맞게 집을 선택하는 안목이 높아지는거 같습니다. 부동산 에이젼트분들이 추천해주는 집들이 있다면 그 중에서 옥석을 가리기가 훨씬 쉬워질겁니다. 사과님 쉽게 잘 설명해주셔서 감사합니다 !

"투자 부동산의 장점을 설명해주시기 보다는, 비싸더라도 나중에 집값 많이 오르는 동네, 내가 살기 좋은 동네 추천이 많았고요"

이건 대부분의 에이전트가 투자용 부동산에 대해 모르기 때문입니다. 그래서 본인이 익숙하고 본인이 사고 팔기 쉬운것으로 추천해주는 거예요.

에이전트들이 부동산 투자에 대해 잘 알거라고 절대 기대하면 안됩니다. 집 백개 넘게 팔아본 에이전트도 투자에 대해서 모르는 경우가 많습니다.

그래서 부동산 투자를 하려고 생각한다면 스스로 공부하고 알아봐야 합니다.

에이전트들도 경험에 기반하므로, 투자전문 하신 분이 아니시면, 거주홈만의 경험으로 이야기하실수도 있습니다. 제 에이전트도 제가 사려는 집을 번번이 말렸지만, 저는 투자 계산기 숫자를 보고 접근했고요. 이제는 에이전트분이 저와 몇년 일해보시고 많이 달라지셨어요. ^^ 투자는 본인의 선택으로 하시고, 에이전트는 집을 고른후 트랜젝션의 도움을 받으시면 될것입니다.

먼저 좋은 글 감사합니다.

저도 계속 공부만 하고, 아직까지 실천은 못했는데, 저희 동네에서 제가 찾아본 곳은 거진다 COC에서 분자가 마이너스가 되는 경우가 많아 보이네요.

예를들자면, 55만불 집이 렌트가 2700불 정도에 형성되어 있는데, COC계산에서, 분자는 (1년치 렌트비 - 년비용(모기지 원금/이자, HOA, 세금, 보험))로 하고, 분모는 초기 다운페이먼트만 생각했을 때

20% 다운하면 -4.9%

30% 다운하면 -0.9%

40% 다운하면 1.1%

50% 다운하면 2.4%

으로 나오네요. 다운을 많이 하면 분자가 플러스로 커지긴 하지만, 분모도 커지는지라 이게 맞는 방향인지도 모르겠고...

이 매물이 안 좋은건지, 아니면 제 단순 계산식에서 큰 부분을 빼서 그런건지 궁금하네요. 또, 아니면 집 값이 오를 것을 기대하여, ROI 관점에서 투자해야하는건지 궁금하네요.

가능하면 다운은 적게 하는게 좋고요.

한인들 많이 사는 대도시에서 중산층 거주 지역을 보면 거의 예외 없이 CoC 가 마이너스가 되거나 플러스더라도 매우 낮게 나오는게 보통입니다.

매물이 안좋은게 아니라 오히려 좋은 동네 좋은 집일수록 더 그래요.

수익이 나는 걸 찾으려면

1. 안좋은 동네 (저소득층 거주지역, 우범지역) 로 가거나

2. 타주 타도시 수익률 높은데로 가거나

3. 어떻게든 수익률을 끌어올리기 위해 숏텀렌탈(에어비앤비 등), ADU 지어서 렌트주기, 방마다 나눠서 따로따로 렌트주기 등등 좀 힘들고 귀찮고 복잡한 길을 가는 방법이 있습니다.

답변 감사드립니다.

먼가 잘못된거라 생각했었는데, 맥주한잔님 말씀 들으니, 계산이 잘못되었다기 보다는 제가 수익 안나는 곳 위주로만 보고 있었네요.

역시 쉬운건 없나봅니다. ㅎㅎ

질문이 있는데요. 구입 후 렌트인컴과 렌트수입의 숫자가 차이가 있는데, 두 용어가 어떻게 다른지 궁금해요.

2번의 경우를 보면 구입 전 렌트인컴이 $20k 였는데 구입하고나서 새로운 집주인으로써 렌트를 올려받아서 $68k 인거고 (당시 기준), 렌트 수입은 그동안 렌트가 올라서 현재 $80k로 되었다는 의미인가요?

제가 이해하기로 말씀하신 내용이 맞을 거 같습니다.

구입전 렌트인컴은 전 주인이 받던 렌트

구입 후 렌트인컴은 구입후 렌트를 올려서 새로 받게된 렌트

그 밑의 단에 있는 렌트 수입은 시간이 흘려서 현재 받고 계시는 렌트를 의미하는 것이 아닐까 추측해봅니다.

댓글 [22]